日銀、年内の追加利上げ観測強まる

日銀の追加利上げ観測が強まっています。日銀は今年24年3月に異次元の金融緩和の大枠を解除し、17年ぶりの利上げに踏み切りました。

結果的に長期金利は1%付近まで上昇し、久方ぶりの「金利のある世界」へと戻ってきました。

そして日銀は早ければ6月、遅くとも年内には2度目の利上げを実施する見方が強まってきています。

もし本当に追加利上げが行われた場合、日本経済はどうなるのでしょうか。

結論から言うと、為替は円高方向に進み、国内経済はレッドゾーンへ逆戻りする可能性が非常に高いです。

その理由について、調査結果や図をつかいながら分かりやすく解説していきます。ぜひご一読ください。

【そもそも】利上げをする理由は?

そもそもなぜ日銀は利上げをするのでしょうか?

よく聞く意見として、「行き過ぎた円安を是正するため」などがありますが、為替操作のために金融政策を用いるのは感心しません。なぜならば金融政策は為替以外の実体経済にも影響を及ぼすからです。

確かに、今の日本で金融引き締めによって利上げをすれば、アメリカが利上げをしない限り為替は円高に振れます。

円高になれば輸入価格が下がり、いくらかものの値段は下がります。

円安の値上げ要因が3割、しかし・・・

たしかに、帝国データバンクによればここにきて円安が要因となる値上げの割合は高くなってきています。

去年は円安要因による値上げは11%ほどでしたが、今年は30%まで増えています。

しかし、円安以上に値上げに影響している項目がいくつもあります。これはウクライナ戦争によるものが主要因です。円安の影響を無視することはできませんが、そもそもエネルギーなどの高騰による値上げの方がはるかに大きいことが分かります。

物価高対策には減税や補助金が得策

今回起きている物価高騰は原材料費の上昇が主な原因、つまりコストプッシュ型インフレが起きているのです。これは給料を増やすことのできないインフレなので、消費者の財布のひもを締めるばかりになります。

コストプッシュ型インフレについては下の記事で解説しているので良ければ読んでみてください。↓

このコストプッシュ型インフレでは需要の拡大は望めないため、本来政府は減税や補助金で市場を支える必要があります。

利上げをすると景気は冷え込む

もし円安だけを物価上昇の原因と決めつけて利上げを断行すれば、円安はいくらか是正されるでしょうが、市場全体の景気も一緒に冷え込みます。

もともと日銀が3月に利上げを決定した理由は物価の基調的な上昇が見通せるようになったからでした。

しかし、足元の物価上昇率を見てみるとインフレターゲットの2%に向けてどんどん低下してきていることが分かります。

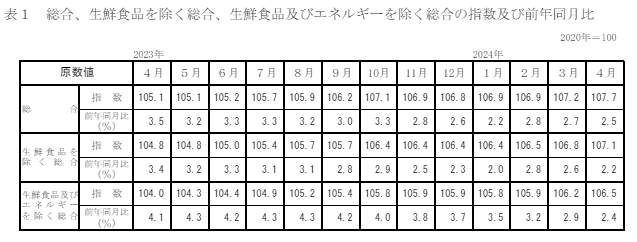

上の図は総務省が発表している消費者物価指数の推移です。去年の4月、生鮮品およびエネルギーを除く消費者物価指数は4.1%でしたが、今は2.4%まで落ち込んできています。

このことから原材料費高騰の影響が薄れてきていることがうかがえます。

さらに内閣府調べの消費動向調査では、消費者態度指数の動きから見た消費者マインドが「改善に足踏みがみられる」と判断されています。

様々なデータを見ると経済活動が鈍化していっていることは明らかなのです。

この状態で利上げを行うと、市場はさらにデフレ方向へとスピードを加速していきます。円安是正の手段としての利上げは極めて不適切であり、かつ深刻な副作用をもたらします。

需要創出のために国民負担減を

このまま政府も日銀も無策のままですと、インフレ率は低下し続けるでしょう。そこにさらに利上げをすれば日本経済はかなり落ち込んでしまいます。

問題なのは円安ではなく物価高です。再エネ賦課金や森林環境税などここにきてさらなる負担増の話が続出しています。

このままではせっかく浮上する兆しが見えている日本経済が再度デフレへ陥ってしまいます。

政府および日銀には日本経済を活性化するための政策を今は採ってほしいと切に願っています。

更新日 2024/6/1